Nesta coluna, você vai acompanhar de perto a minha carteira de investimentos e vai aprender mais sobre maneiras de investir melhor para construir sua própria carteira previdenciária.

A carteira terminou o mês de outubro com uma rentabilidade de -5,91%, melhor que a bolsa de valores que caiu 6,74%. Os aportes, mais magros, se concentraram na renda variável, aproveitando parte das oportunidades que apareceram com toda a baixa do mercado.

O mercado de fundos imobiliários está cada vez melhor e ando direcionado uma maior parte dos aportes para ele. Quem tiver paciência vai colher bons frutos.

A seguir você confere tudo em detalhes.

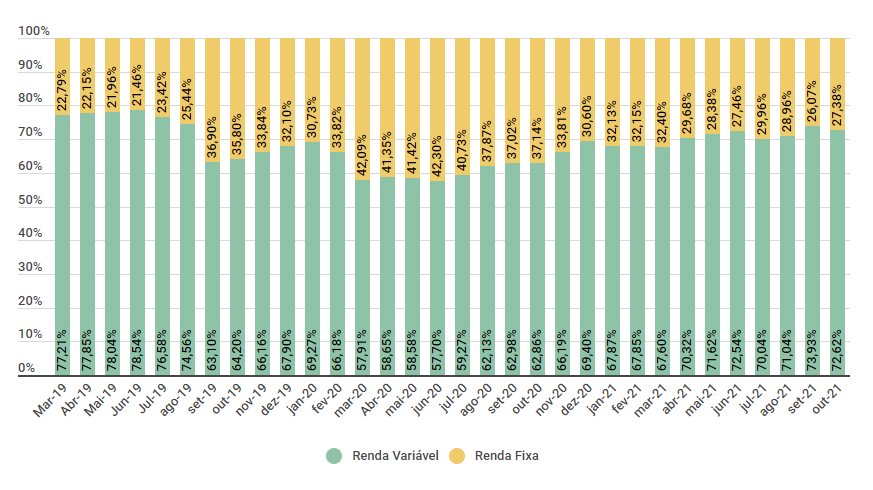

Renda Fixa e Renda Variável

Em outubro, a maior parte dos aportes foram na renda variável, para fazer frente a mais uma queda mensal da bolsa de valores. Assim, a carteira terminou o mês com 72,62% investida na renda variável.

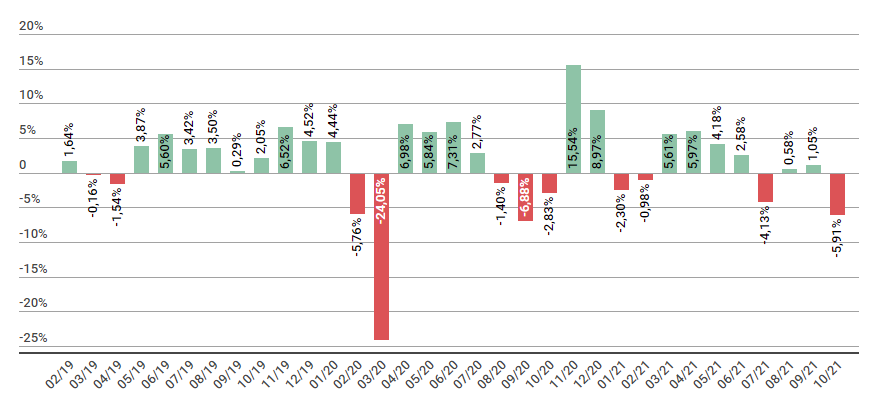

Rentabilidade

Finalizamos o mês com rentabilidade de -5,91%. Considerando apenas a parcela em renda variável, a carteira desvalorizou 8,02%, pior do que o índice Ibovespa, que funciona como um termômetro da bolsa de valores, e desvalorizou 6,74%.

Entretanto, no acumulado de 2021, minha carteira de renda variável rentabilizou 8,10% contra desvalorização de 13,03% do índice iBovespa (BOVA11) e desvalorização de 17,09% do índice Small Cap (SMAL11).

A rentabilidade mensal é medida ao levar em consideração a variação entre o preço na liquidação de todos os ativos e os rendimentos do mês. Para saber mais sobre o cálculo de rentabilidade.

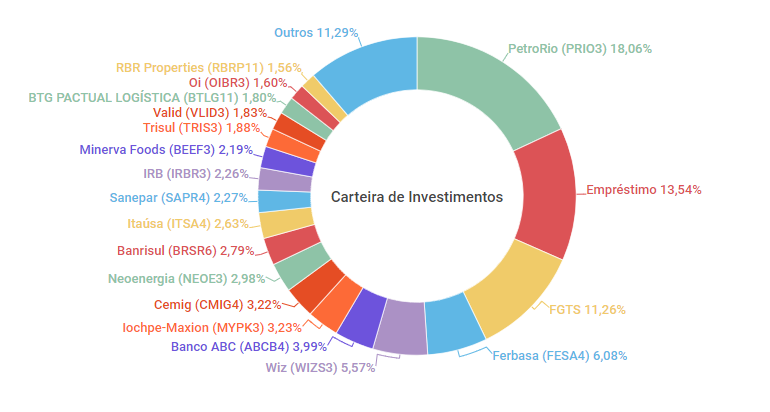

Carteira de Investimentos

Não houve qualquer adição ou remoção de ativos na carteira, portando o número de ativos permaneceu em 32. As dez maiores posições passaram a representar 70,71% da carteira.

Das 22 ações presentes, as três maiores altas do mês foram: ABCB4 (2,01%), SULA11 (1,92%) e NEOE3 (1,24%). E as três maiores quedas foram: CVCB3 (-25,79%), TRIS3 (-19,86%) e DMVF3 (-18,05%).

Agora vamos às negociações do mês.

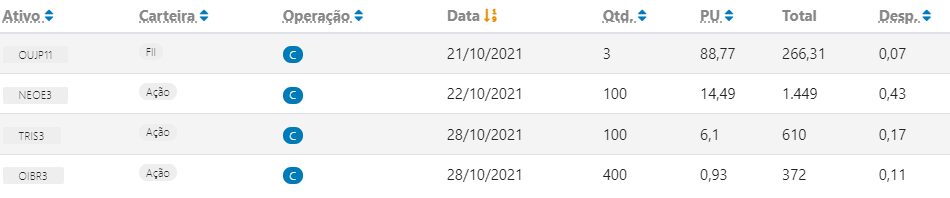

Negociações

Foi um mês de poucas negociações, apenas quatro, todas de compras.

Mais um aumento de posição em Neoenergia (NEOE3), a empresa mais descontada do setor elétrico. É incrível que mesmo remando contra a maré dos juros a empresa esteja entregando ótimos resultados. Comprei mais 100 ações por R$ 14,49 cada.

As cotações das empresas do setor de construção civil continuaram em queda, principalmente, pela escalada dos juros que tende a aumentar o custo dos financiamentos imobiliários e, portanto, arrefecer as vendas no setor. Remando contra a maré, aproveite para reforçar a posição em Trisul (TRIS3), única empresa do setor presente em minha carteira, foram compradas mais 100 ações pelo preço médio de R$ 6,10 por ação, baixando meu preço médio para R$ 10,37 por ação. O mercado é um maníaco-depressivo, não me surpreenderia em nada a cotação chegar a um valor bem abaixo do valor patrimonial. Vamos aguardar e quem sabe comprar um pouco mais.

E as últimas ações compradas no mês foram da empresa Oi (OIBR3), mais 400 ações por R$ 0,93 cada. A empresa segue melhorando e implementando seu plano estratégico, aqui vamos precisar de bastante paciência, os ganhos devem ocorrer só lá para 2023, depois da conclusão do processo de vendas dos ativos moveis e confirmação da venda de parte da infraestrutura da fibra. Enquanto isso, vamos aportando aos poucos sempre que o mercado nos permite comprar com um bom desconto. Inclusive, acabamos de atualizar nosso estudo de preço justo com os valores do terceiro trimestre.

O restante dos investimentos se concentrou nos fundos imobiliários. Dessa vez, aumentei posição em OUJP11. Comprei 3 cotas pelo preço médio de R$ 88,77, baixando meu preço médio e aproveitando um dos melhores momentos para investir em fundos imobiliários nos últimos anos.

Seguem todas as operações realizadas:

No mais, continuo deixando a reserva de oportunidade lá na NuConta, rendendo 100% do CDI sem burocracia. Sigo aguardando boas oportunidades para investimento.

Lembrando que este artigo NÃO tem qualquer recomendação de compra e venda, e possui caráter exclusivamente educativo.

Para fechar!

A Petrorio (PRIO3) segue sendo a posição mais expressiva da carteira fechando o mês representando 18,06% do total da carteira. Assim, sigo de olho para realizar vendas parciais e evitar qualquer concentração acima de 20%.

As expectativas dos juros voltaram a piorar e já existe um consenso que a Selic chegará em 11,25% em 2022. Portanto, é esperado, com juros bem acima do esperado a alguns meses atrás, que o mercado de ações e fundos imobiliários esteja em baixa.

Todavia, me surpreende o quanto o mercado tem caído e como mais e mais oportunidades estão presentes. Inclusive nos fundos imobiliários, que já apresentam fundos de tijolos pagando proventos anuais entre 8-9% livre de impostos. Fazia tempos que não via oportunidades tão boas no mercado de fundos imobiliários. Por isso, venho alocando cada vez mais capital no setor.

Acredito que quem tiver paciência e plantar agora, irá colher ótimos frutos no mercado de fundos imobiliários daqui a 12-36 meses. Como diz buffett “o mercado é uma máquina de transferir dinheiros dos impacientes para os pacientes”, vamos ter paciência poupador!

Ao meu entender estamos em uma ótima fase para acumular. E, é por isso que sigo aportando, ainda mais agora com os preços dos ativos em baixa. A reserva de oportunidade praticamente já não existe mais, a ordem do dia é comprar e comprar.

É isso poupador! Me acompanhe pelo Instagram e fique por dentro das minhas negociações. Ah, e não esqueça de compartilhar o artigo com seus amigos. Vamos todos juntos caminhar para a prosperidade.

Ficou com alguma dúvida? Comenta aqui embaixo.