Destaques de Outubro:

- Indicador da Riqueza: Avanço pelo 7º mês consecutivo, atingindo 23,24% (100% = liberdade financeira).

- Crescimento Patrimonial: +24,63% no acumulado, superando a meta em 6,63 pontos percentuais.

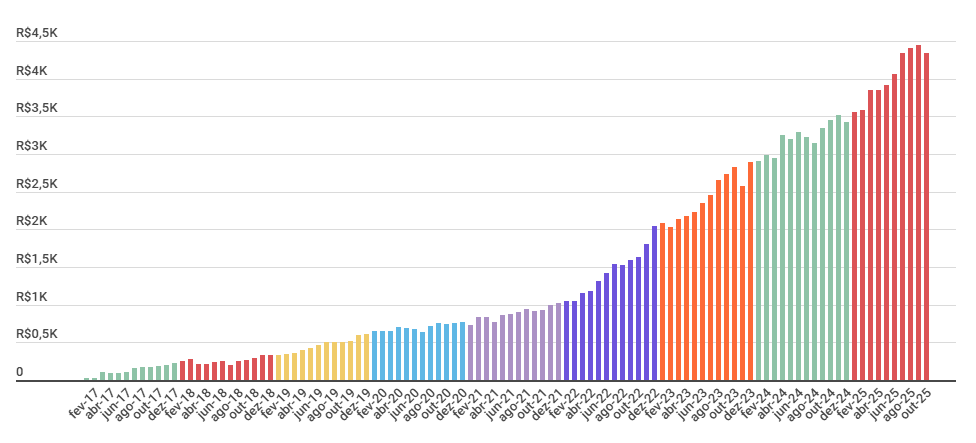

Renda Passiva

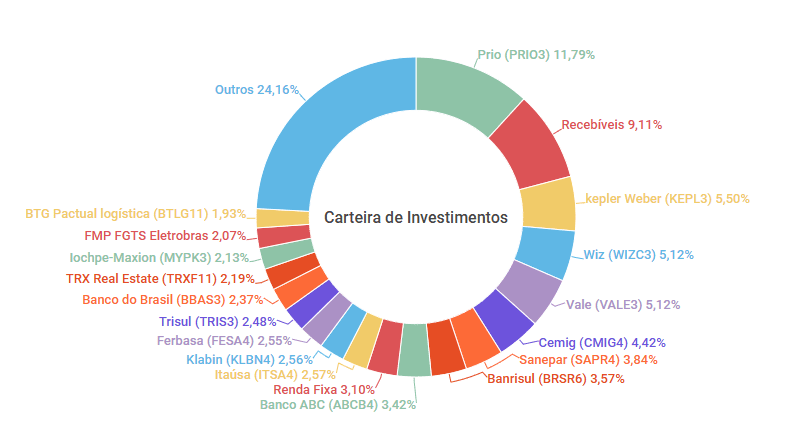

Análise da carteira

Em outubro, a carteira apresentou crescimento de 2,15%, resultado de uma alocação de capital otimizada, com foco em ativos de maior potencial de valorização (upside) e concentração estratégica. Ajustes táticos reforçaram a robustez do portfólio, equilibrando defesa e crescimento, especialmente considerando o cenário eleitoral de 2026.

Principais Movimentações

Compras

- PRIO3 (Prio): +75 ações e mesmo assim a alocação caiu 0,7 pp (para 11,79%). Plano: continuar comprando. A recente aquisição de 40% do Campo de Peregrino consolidou o controle da empresa sobre o ativo, possibilitando maior eficiência operacional e redução do lifting cost daqui em diante. Com isso, a produção diária saltará de 100 mil para 150 mil barris por dia, reforçando o potencial de crescimento da empresa.

- BBSE3 (BB Seguridade): Aumento de posição em empresa perene, com dividend yield >10% a.a., pagamentos regulares e valuation atrativo. Reforçando a defesa da carteira, especialmente para mitigar volatilidades no ano eleitoral.

- KEPL3 (Kepler Weber): Aumento de posição, aproveitando o desconto significativo, com preços próximos a R$ 7/ação. Recentemente a empresa recebeu oferta para uma fusão, avaliando a empresa em R$ 11 por ação. Por enquanto, aguardarei o desfecho da negociação.

- KLBN4 (Klabin): Aumento gradual de posição em uma empresa centenária, que mantém resultados sólidos mesmo em cenários desafiadores. Nos preços atuais vou seguir aumentando posição, com paciência e disciplina.

- Incrementos pontuais: ABCB4, CMIG4, CVCB3, CXSE3, IRBR3 e MYPK3.

- FIIs: Aproveitando a valorização das ações, aportei em 30 novas cotas (IRDM11, OUJP11 e RECR11).

Vendas

- CGRA4: Liquidação da posição, por entender que existem outros ativos mais interessantes.

- CXSE3: Liquidação da posição, position trade finalizado com ganho de 12,27% em aproximadamente 50 dias.

- JHSF3: Redução de posição depois da forte valorização dos últimos meses. Ganho de 23,13% em cerca de 4 meses.

- NEOE3: Redução agressiva, limitada a R$ 20 mil/mês para isenção de IR. Liquidação total prevista até novembro.

Resultado Líquido

A carteira incorporou 923 ações/cotas em outubro, fortalecendo a geração de renda passiva e o crescimento patrimonial. As movimentações refletem uma abordagem equilibrada, combinando defesa, diversificação e exposição a ativos com alto potencial de valorização.

Melhores Oportunidades de Compra na Carteira Atual

ALOS3 | CMIG4 | KLBN4 | BRSR6 | ITSA4 (Critério: yield elevado + desconto vs. valor justo)

É isso Poupador, seguimos na jornada da riqueza, trabalhando, poupando e investindo, sem atalhos, rumo ao próximo milhão. Não deixe de nos acompanhar pelo Instagram e youtube para ficar por dentro do mundo da educação financeira e dos investimentos. Até a próxima!