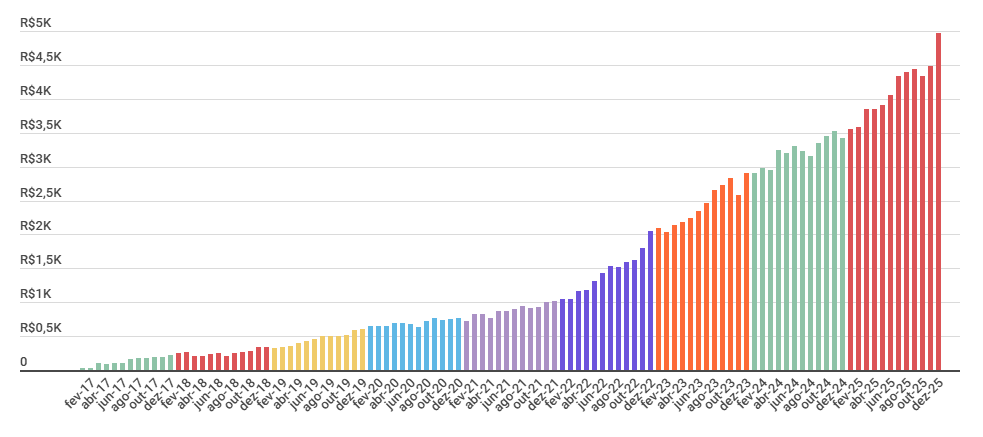

Destaques 2025:

- Renda Passiva Média Recorde: Atingimos uma média próxima de R$ 5 mil — um marco, e um valor muito maior que do esperávamos para 2025, em grande parte pelo adiantamento do pagamento de dividendos devido a nova tributação de 10% sobre o que exceder R$ 600 mil anuais.

- Indicador de Ativos Geradores de Renda (AGR): O indicador subiu de 64,38% para 69,42%(+5,04%). É o maior nível desde a aquisição do apartamento, mas ainda distante do nosso topo histórico de 87,05%.

- Indicador de Endividamento: Reduzimos a dívida de 16,34% para 13,28%, o menor patamar desde o financiamento do imóvel.

- Indicador da Riqueza: O índice avançou de 20,88% para 23,21%. Continuamos nos aproximando da liberdade financeira, cientes de que a jornada ainda é longa.

- Crescimento Patrimonial: O patrimônio líquido cresceu +33,01%, superando a meta em 18%. O ritmo de aceleração rumo à independência financeira é consistente.

- Taxa de Poupança Anual: Poupamos 42,32%de toda a nossa renda total em 2025.

Renda Passiva

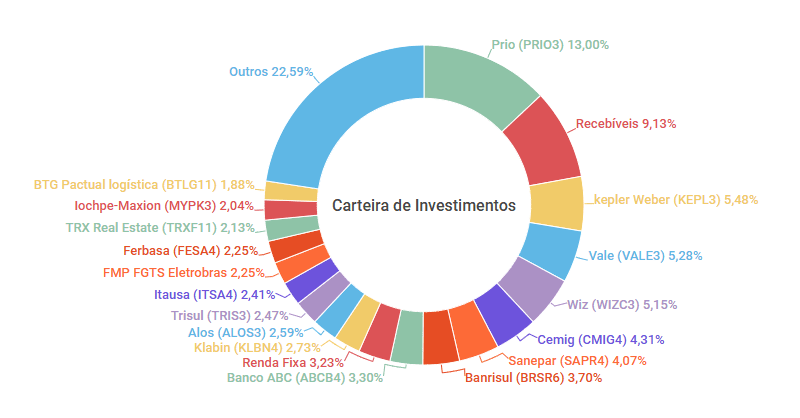

Análise da carteira

Análise da carteira

Em dezembro, a estratégia foi marcada pelo aumento de exposição em ativos de crescimento e proteção, além de um rebalanceamento tático.

Principais Movimentações

Compras

- CMIG4 (Cemig): Adição de 200 ações. Apesar da qualidade operacional, monitoramos os riscos para o biênio 2026-2027, especialmente as incertezas políticas com a sucessão estadual e o vencimento de concessões que representam 25% da geração da companhia.

- JHSF3: Reentrada no ativo visando uma estratégia de position trade.

- POMO4 (Marcopolo): Aumento expressivo de posição. A empresa consolida-se como líder no setor de transporte, com forte geração de dividendos e uma receita dolarizada que oferece proteção natural contra a volatilidade do cenário interno brasileiro.

- PRIO3 (Prio): Aquisição de 25 ações, elevando o peso no portfólio para 13% (+0,92 p.p.). Mantemos a convicção no ativo, fundamentada na solidez operacional e no valuation atrativo.

- Incrementos pontuais em ações: COGN3, DMVF3, FESA4, KLBN4, LOGG3 e MYPK3.

- FIIs: Aproveitando a valorização das ações, aportei em 23 novas cotas (BTLG11, IRIM11, TRXF11 e XPML11).

Vendas

- BBAS3 (Banco do Brasil): Liquidação total da posição com um leve prejuízo. A decisão foi estratégica para realocação de capital em ativos com maior potencial de curto prazo, embora os fundamentos do banco sigam sólidos.

- RECR11: Redução pontual para reequilíbrio de exposição dentro da carteira de FIIs.

Resultado Líquido

A carteira encerrou o mês de dezembro com um acréscimo líquido de 3.920 ações/cotas. Esse volume resultou de um aporte substancial e de uma estratégia de realocação: migramos de ativos com maior preço unitário para papéis com valor nominal mais acessível.

Essa movimentação teve como objetivos principais tornar o portfólio mais defensivo diante do cenário atual e potencializar o fluxo de dividendos projetado para o ano de 2026.

Melhores Oportunidades de Compra na Carteira Atual

ALOS3 | CMIG4 | KLBN4 | TAEE11 | VALE3 (Critério: yield elevado + desconto vs. valor justo)

É isso Poupador, seguimos na jornada da riqueza, trabalhando, poupando e investindo, sem atalhos, rumo ao próximo milhão. Não deixe de nos acompanhar pelo Instagram e youtube para ficar por dentro do mundo da educação financeira e dos investimentos. Até a próxima!