Olá Poupadores, hoje vamos dar continuidade aos assuntos sobre financiamento imobiliários, dessa vez vamos falar sobre os métodos de amortizações: SAC (Sistema de Amortização Constante) e tabela Price (Sistema Francês de Amortização).

Saber escolher entre os dois métodos de amortização fará total diferença no seu financiamento imobiliário. Spoiler: no final do artigo você saberá qual é o mais vantajoso.

Mas, antes de prosseguirmos, precisamos conhecer dois termos que tem tudo a ver com este assunto, estamos falando da “amortização” e do “principal”. Em poucas palavras o “principal” é o valor emprestado, já a “amortização” é a parte do valor destinado ao pagamento da dívida.

Digamos que pegou R$ 1 mil emprestados (principal) em 10x de R$ 120, parte do valor de cada parcela é composta de juros e amortizada da dívida. Quanto será a parte dos juros ou da amortização é determinada pelo método de amortização escolhido no momento da contratação.

No método de amortização Price, as parcelas são iguais. Assim, no início do financiamento boa parte da parcela paga é juros e pouca coisa é amortizado da dívida. A dívida vai diminuindo lentamente. Na medida que o financiamento vai avançando a parte da parcela destinada a amortização será cada vez maior.

Por exemplo, a parcela é de R$ 1 mi, sendo R$ 900 referente a juros e R$ 100 a amortização, a segunda será R$ 890 referente a juros e R$ 110 referente a amortização e assim por diante, até que lá no fim do financiamento quase tudo será amortização e pouca coisa será juros.

Já no método SAC, as parcelas começam maiores e vão diminuindo ao longo do financiamento, isso acontece porque a parcela destinada a amortização do principal é fixa durante todo o tempo do contrato.

Por exemplo, o valor de amortização de cada parcela é R$ 500 reais, já os juros incidem sobre toda a dívida, como no início você deve mais, naturalmente os juros serão maiores, digamos que na primeira parcela incidam R$ 1 mil de juros, totalizando uma parcela de R$ 1500. A segunda parcela amortizará mais R$ 500 e os juros agora serão menores, porque você deve R$ 500 a menos (pago na primeira parcela), assim digamos que a segunda parcela seja de R$ 1480 e assim por diante, até que lá no fim as parcelas serão bem próximas dos R$ 500 reais, que é o valor da amortização de cada parcela.

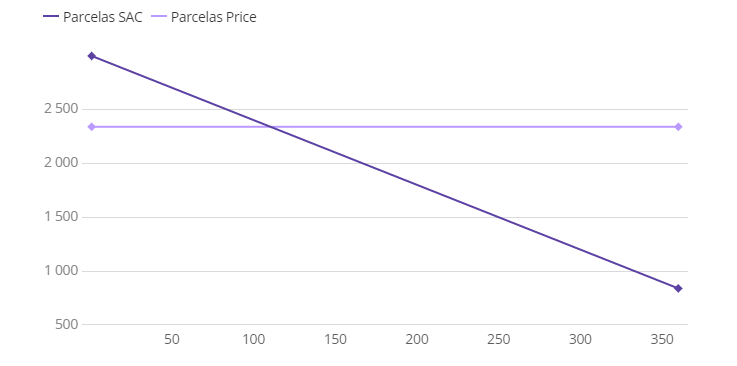

No gráfico a seguir fica bem fácil visualizar como fica o valor da parcela ao longo do tempo a depender do método de amortização escolhido:

Qual é melhor método? Depende. Podemos afirmar com toda certeza que no método SAC você pagará menos juros, porque as amortizações acontecem mais rápido, todavia o valor de parcela começará bem mais alto do que na modalidade Price.

Fiz uma simulação, com ambos os métodos, de R$ 140 mil reais em 35 anos com CET de 8,94% ao ano. No método SAC o total pago foi de R$ 357.512,09, com parcelas que começam em R$ 1.281,43 e terminam em R$ 360,47. Já no Price, o total pago será de R$ 443.501,66, com parcelas que começam em R$ 1.014.42 e terminam em R$ 992,42.

Uma economia de R$ 85.989,57 a favor do método SAC.

Quando maior o prazo, mais será vantajoso o método SAC. Na prática o método Price é o preferido para empréstimos com prazos curtos, normalmente até 6 anos. Já o SAC é a preferência quando se trata de financiamento imobiliário, que normalmente tem prazos até 35 anos.

E aí Poupador, conta pra nós, já conhecia dos métodos de amortização? Qual é o seu preferido? Alguma dúvida? Comente aqui em baixo.