Olá, Poupador! Venho trazer mais uma atualização mensal do meu patrimônio.

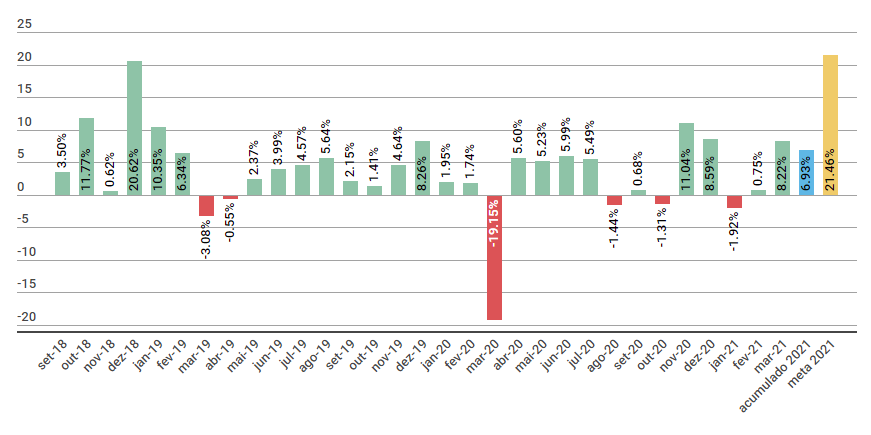

A bolsa de valores voltou para o azul com alta de 6% em março e, como mais de 50% do meu patrimônio está investido na bolsa, meu patrimônio aumentou 8,22%. Isso graças ao resultado dos investimentos e à gestão financeira para proporcionar o máximo de economia.

A seguir, você confere como estão os indicadores de enriquecimento e o resultado do mês em detalhes. Saiba mais sobre o que é a Jornada da Riqueza e como medir sua riqueza.

Taxa de Ativos Geradores de Renda

Este indicador mostra, em percentual, quanto o seu dinheiro está trabalhando para você. Quanto maior o percentual, melhor.

O indicador subiu de 74,41% para 75,73%, maior patamar desde dezembro de 2018. Contribuíram com essa alta a rentabilidade de quase 6% da carteira de investimentos junto com uma boa poupança destinada à renda fixa de alta liquidez.

Taxa de Endividamento

Este indicador é dado pela soma total de passivos dividida pela soma total de ativos. Ele é responsável por mostrar como o seu aumento patrimonial está sendo financiado: com dinheiro próprio ou através de empréstimos de bancos, financeiras, cartões, etc. Saiba mais sobre a taxa de endividamento.

A taxa de endividamento fechou, novamente, o mês no menor patamar histórico: apenas 1,03%. Sobrou apenas algumas compras no cartão de crédito e despesas previstas com o consultório odontológico. Por enquanto, o indicador segue sem perspectivas de aumentos relevantes.

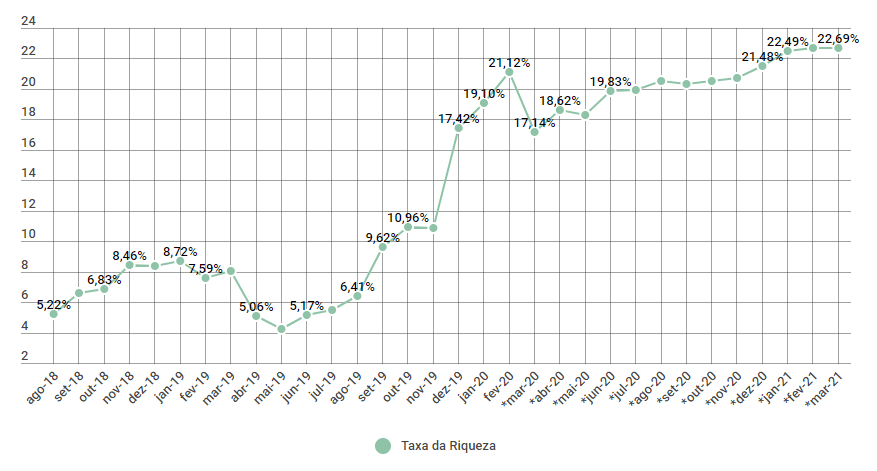

Taxa da Riqueza

Este indicador serve como um termômetro da independência financeira. Ou seja, viver apenas do rendimento dos meus investimentos. É preciso prestar bastante atenção a este indicador caso você deseje viver somente de rendimentos. A partir de março de 2020, o período de comparação foi estendido para 24 meses.

O mês apresentou estabilidade, houve uma variação de 0,01% para menos, saindo de 22,70% para 22,69%. O indicador ficou estável pelo crescimento dos proventos na mesma velocidade do aumento do padrão de vida (+1,30%).

Daqui a alguns meses devo aumentar novamente o período de comparação, para pelo menos 30 meses, a ideia é que o período de comparação cresça até completar 5 anos, diminuindo impactos eventuais, colaborando para uma visão de longo prazo.

Depreciação

Também faço a depreciação mensal de boa parte dos meus bens, pelo menos dos que têm algum valor. A depreciação, em resumo, é o custo do uso do bem ao longo do tempo. Saiba mais sobre depreciação. Quanto menor o valor, melhor, pois preciso gastar menos dinheiro para manter o mesmo padrão de vida.

Segundo mês em que houve valorização, alcançada pela valorização de R$ 1.012,00 do meu carro usado. A demanda por carros usados continua firme e forte, ainda mais tendo em vista que as pessoas estão cada vez mais preocupadas com a saúde e o carro usado é uma alternativa contra as aglomerações no transporte público, diminuindo as chances de contaminação pelo coronavírus.

É, Poupador, comprar carro, seja novo ou usado, ficou muito mais difícil da pandemia para cá. Quando esse movimento de alta irá terminar? Provavelmente só quando a cadeia de produção voltar a sua normalidade, que deve ser depois da pandemia.

Patrimônio Líquido

Meu Patrimônio Líquido (descontadas as dívidas) aumentou 8,22% nesse terceiro mês de 2021. Contribuiu para esse resultado (1) a redução nas dívidas (-R$ 2.733,97), (2) rentabilidade da carteira de investimentos (+5,61%), (3) valorização do automóvel (+R$1012,00) e (4) compra de um novo equipamento para o consultório odontológico (+R$1000,00).

Agora o resultado acumulado é positivo em 6,93%, acima das expectativas para o momento. Ainda em março a reserva de oportunidade foi fortalecida, esperando novos bons momentos para investir na renda variável e acelerar o processo de enriquecimento.

Na agenda política finalmente o orçamento de 2021 foi aprovado pelo Congresso, embora com uma série de problemas seguem em discussões para serem corrigidos.

Além disso, tivemos a primeira alta da Selic depois de muitos anos, saiu de 2% (menor taxa histórica) para 2,75%. Tudo isso para tentar frear o crescimento da inflação, que está beirando os limites máximos buscados pelo Branco Central. E para acalmar o mercado, o Banco Central aproveitou para sinalizar que pretende aumentar a taxa Selic em mais 0,75% na próxima reunião, que acontece 45 depois, no início de maio.

E pelo lado da pandemia, chegamos a uma nova onda, aonde o Brasil vive o momento mais crítico da pandemia até o momento. Que faz com que as pessoas saiam e consumam menos. Apesar disso, economicamente, é esperado um impacto menor, pois as empresas se adaptaram para esse novo momento e mesmo com essas restrições é esperado uma alta de 3,2% no PIB para 2021, contra a queda de 4,1% do ano passado.

Enquanto isso, continuo investindo exclusivamente no Brasil, mesmo com todos esses ruídos de curto prazo.

Acompanhem-nos pelo instagram para ficar por dentro do mundo dos investimentos e conferir muitas dicas para fazer o seu dinheiro trabalhar para você.

É isso, Poupadores, até a próxima!