Olá Poupadores, saiu o resultado do 2T23 da Prio e vamos analisar esse resultado, evolução e futuro dessa empresa. Já escrevi sobre a empresa em outros momentos, para saber mais clique aqui.

Se você leu nosso último artigo sobre a empresa então sabe que a empresa vende petróleo e que ela não tem controle sobre o preço de venda de seus produtos, cabendo a ela reduzir ao máximo seus custos para se proteger e lucrar mais.

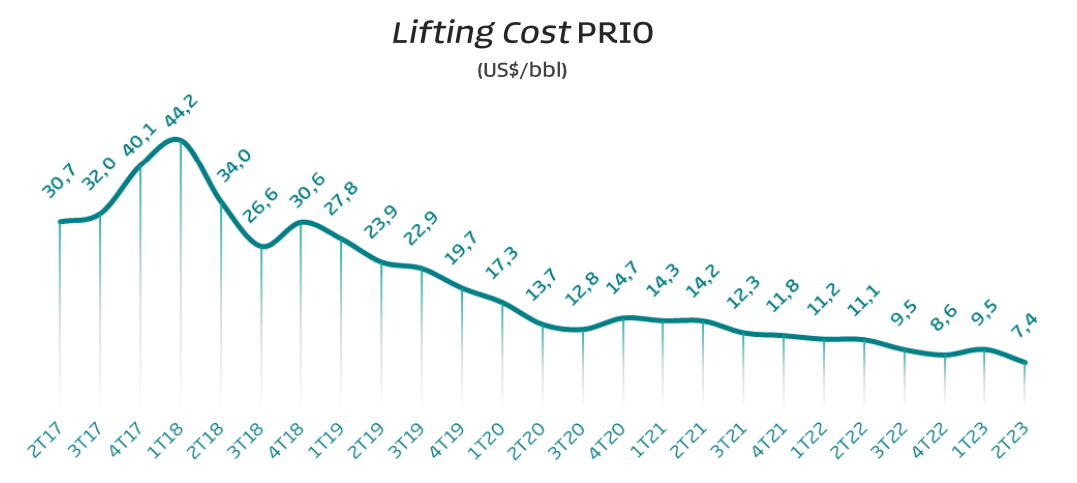

Portanto, um parâmetro essencial a olhar é custo de exploração (lifting cost), quanto menor, melhor. Nesse aspecto a empresa não para de surpreender, enquanto o mercado esperava um custo de US$ 9/barril a empresa conseguiu entregar US$ 7,4, o menor preço histórico.

Os custos de exploração vêm caindo devido as sinergias com aquisições de campos próximos a Frade, pela eficiência e revitalização dos campos que opera. E esse último resultado é fruto do plano de revitalização do campo de Frade, que consolidou a produção nesse campo em quase 60 mil barris por dia, já considerando a início da operação de mais um poço produtor em julho que adicionou mais 8 mil barris por dia à produção.

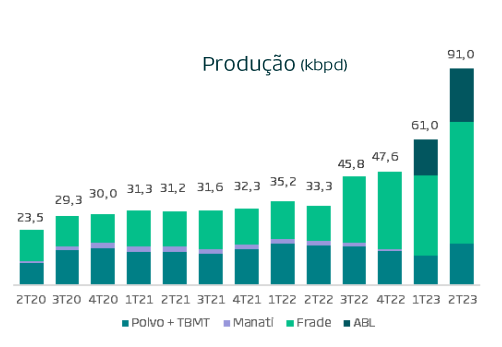

Todas essas aquisições e campanhas servem, além da redução de custos, para o aumento da produção que multiplicou em mais de 4 vezes nos últimos 3 anos, saindo de 23,5 mil barris por dia em meados de 2020 para 91 mil no segundo trimestre.

A empresa não segue parada e chegou a produzir 99 mil barris diários em julho e segue fazendo investimentos para aumentar a produção ainda mais.

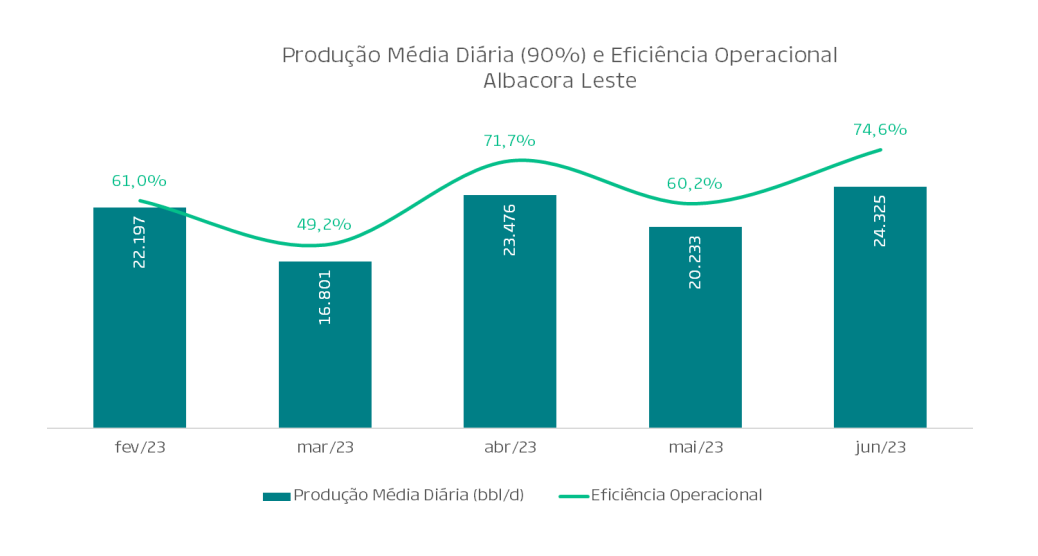

Nesse aspecto existem algumas frentes. Uma delas em melhorar a eficiência do campo de Albacora Leste, campo adquirido da Petrobras em janeiro de 2023. No 2T23 a eficiência do campo chegou a melhor marca (74,6%), restando bastante espaço para chegar acima dos 90% que a empresa consegue nos demais campos.

Uma outra frente é investimento no desenvolvimento do campo de Wahoo, com previsão de extrair o primeiro óleo no 2T24. Analistas estimam produção inicial de cerca de 40 mil barris por dia.

Uma outra é a própria campanha de revitalização de Frade, que ainda não finalizou, portanto é possível termos mais notícias positivas.

Após atingir a eficiência esperada em Albacora Leste a empresa iniciará a campanha de revitalização, podendo aumentar significativamente a produção desse campo.

Somando tudo isso é possível imaginarmos que a companhia possa alcançar uma produção entre 150 – 180 mil barris por dia até o final de 2024. Um aumento significativo, fora possíveis novas aquisições ou outras oportunidades que possam surgir, não podemos esquecer que uma empresa é um organismo vivo.

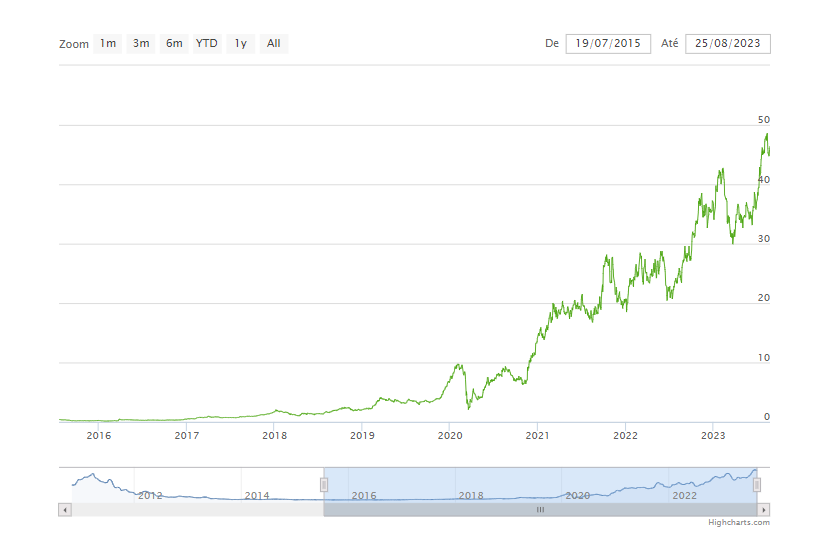

Todo esse resultado e expectativa se reflete na cotação, atualmente por volta de R$ 45/ação, sendo que chegou a custar R$ 0,25 (30/12/2015), uma valorização de 180 vezes. Sinceramente, não fico surpreso dado o excelente histórico de resultados e ainda o que estar por vir.

A Prio é a maior posição da minha carteira, quase 20% do total, minha primeira compra foi em março de 2019, peguei uma valorização de cerca de 11x ou 1100%, nada mal, mas atualmente começo a me questionar sobre o potencial daqui pra frente.

Considerando um preço médio de US$ 70 por barril, que o crescimento esperado aconteça, isto é, a empresa atinja uma produção de pelo menos 150 mil barris até o final de 2024, e que atinja um lifting cost ainda menor (US$ 6,5/barril ou menos), é possível pensar em uma cotação de R$ 75/ação. Um espaço para valorização de 66,66% em pouco mais de um ano.

Do futuro nunca podemos ter certeza, porém uma coisa podemos concordar, a possibilidade de multiplicar 10x em 5 anos já não existe mais. Até porque faria ela chegar na precificação da Petrobrás, com uma produção pelo menos 10x menor, o que não faria sentido. Entretanto sabemos que o mercado é irracional e nem sempre as coisas fazem sentido, vai saber.

Já conhecia a empresa? Tem alguma consideração que deixamos de fora? Ficou surpreso com a precificação? Pretende comprar ou vai ficar de fora? Comenta aqui em baixo.