Olá Poupadores e Poupadoras! Neste artigo vamos atualizar nossa análise de Wiz com os resultados do terceiro trimestre de 2020, junto com os eventos subsequentes.

Clique aqui para ver nosso primeiro estudo sobre Wiz

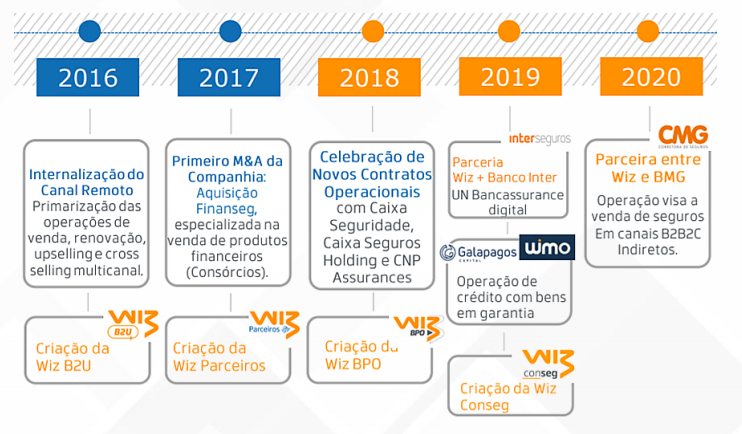

Lembra que comentamos que a Wiz estava focada em adquirir outros negócios que diminuíssem a dependência com a Caixa? Pois bem, da última análise para cá a empresa anunciou uma redução na distribuição de dividendos para 50% dos lucros (antes 100%). Essa medida objetiva que a empresa tenha mais dinheiro disponível para continuar com o processo de expansão.

Continuando esse projeto, a Wiz, no ano passado, concretizou parceria com o Banco BMG. A empresa terá exclusividade na comercialização aos clientes do Banco BMG, seja através das agências ou de canais digitais, por 20 anos.

O Banco BMG está presente em praticamente todo o território nacional, seja com próprias agências, seja por sua rede de franquias de lojas de crédito Help!. Essa estrutura garante presença física em quase 90% dos municípios brasileiros com populações acima de 100 mil habitantes. Além do físico, o banco possui quase 1,5 milhão de clientes ativos.

Nessa parceria, a Wiz adquiriu 40% da corretora de seguros do banco, podendo comprar mais 9% caso o negócio prospere e atinja as expectativas projetadas no plano de negócios.

Essa é mais uma avenida de expansão e crescimento para a empresa e, conhecendo o histórico, sigo confiante.

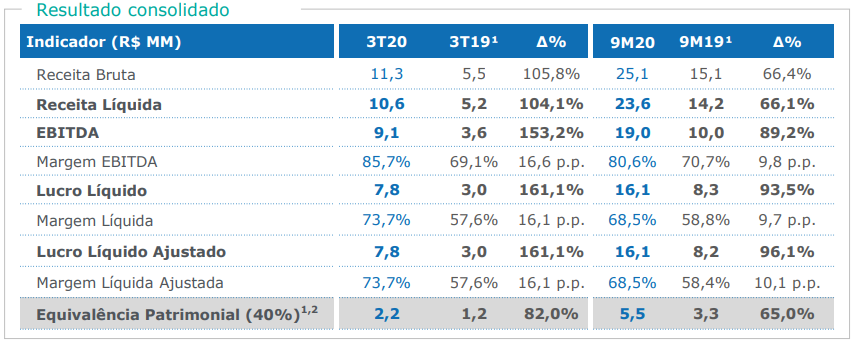

Outro negócio que está em forte crescimento é a Inter Seguros, parceria concretizada em 2019, que dá acesso exclusivo a comercialização nos canais do Banco Inter. Desde que a empresa adquiriu o negócio, o crescimento acelerou e o lucro líquido aumentou 93,5% quando comparado 9M20 contra 9M19. Um saldo de R$ 8,3 milhões para R$ 16,1 milhões. Lembrando que a Wiz tem 40% da Inter Seguros, logos fica com 40% desse lucro.

Ainda é um lucro pequeno dentro do resultado total da Wiz, entretanto, se considerarmos a forte expansão do banco Inter junto com a expertise da Wiz, esse número poderá ser muito significativo dentro de poucos anos.

Olhando para o resultado do terceiro trimestre de 2020 (3T20), último divulgado até o momento, a empresa continua indo bem, mesmo com todos os efeitos da pandemia.

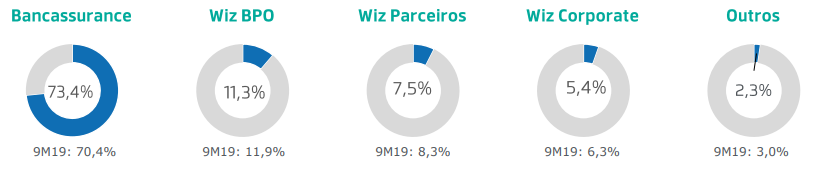

No geral algumas áreas do negócio foram melhores e outras piores, na média não mudou muita coisa. A parte de bancassurance, que está ligada à parceria com a Caixa, entregou ótimos números e isso fez aumentar a dependência entre Wiz e Caixa. Subindo dos quase 70% do 1T20 para 73,4% no 3T20. Essa dependência provavelmente diminuiria se não fosse a pandemia.

Não vou entrar nos demais números pelo simples fato de a empresa estar prestes a divulgar o resultado do 4T20. Trago uma atualização depois da divulgação.

Seguindo para os eventos mais recentes, finalmente a competição pelo balcão da caixa foi realizada e, infelizmente, a Wiz saiu perdedora em todas as quatro licitações. O pior cenário comentado na análise anterior aconteceu.

Quer dizer que a receita da empresa irá cair 73,4%? A resposta é NÃO.

Essa resposta é devido a composição da receita, parte dela vem da venda de novas apólices de seguro e outra parte das apólices vendidas anteriormente, chamado pela empresa de estoque.

O estoque nada mais é do que as receitas que a empresa receberá à medida que os clientes vão pagando as parcelas do seguro dos contratos realizados até o dia 14/02/2021.

Mesmo com o fim do contrato com a Caixa, a Wiz irá continuar a receber até que todas as parcelas dos contratos sejam quitadas. Isso poderá levar anos.

E dos 73,4% quanto vem de novas apólices e do estoque? A empresa informou que 44,5%. Logo, 55,5% veio através do estoque. Lembrando que no 1T20 essa relação era praticamente inversa.

A empresa também anunciou que firmou contrato de transição com duração de seis meses. Durante esse período, a empresa vai continuar comercializando a venda de mais de 90% das apólices, porém a comissão vai caindo de 100% até 50% conforme vai chegando ao fim do contrato. Veio bem a calhar, pensando no impacto de curto prazo que a empresa terá.

Considerando que a ação está sendo negociada por R$ 6,26 (preço de fechamento de 26/02/2021), a empresa é avaliada em R$ 1 bi. Desse valor, quase 25% (R$239 milhões) representa caixa da empresa. A empresa deve terminar 2020 com um lucro líquido, sendo conservador, de R$ 220 milhões, o que representaria um P/L abaixo de cinco vezes, um número muito baixo.

Porém, sabemos que esse lucro não se repetirá em 2021 e, consequentemente, nos anos posteriores, devemos considerar a nova realidade da empresa. Vamos tentar projetar os próximos 10 anos.

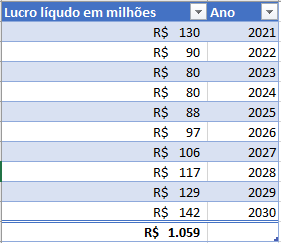

Ao meu ver, como a empresa vai continuar operando nos balcões da caixa até agosto, mesmo que não seja na plenitude, e considerando que ainda terá a receita do estoque, é plausível estimar, conservadoramente, um lucro líquido, em 2021, de pelo menos R$ 130 milhões.

No ano seguinte é esperado um lucro cada vez menor vindo dos estoques do balcão da caixa, por outro lado lucros cada vez maiores das parcerias realizadas, então acho plausível um lucro de R$ 90 mi para 2022.

Nos dois anos seguintes, vamos considerar que os demais negócios cresçam o suficiente para compensar a queda no lucro dos estoques via balcão da caixa e que o lucro se estabilize em R$ 80 mi de lucro em 2023 e 2024.

De 2025 até 2030 vamos considerar a questão da Caixa totalmente superada e que os lucros voltem a crescer a uma taxa de apenas 10% ao ano. Consolidando tudo, teríamos o cenário da imagem abaixo:

Em 10 anos a empresa geraria R$ 1,059 bi, valor superior aos R$ 761 mi negociado atualmente se descontarmos o caixa da empresa. Se toda essa projeção estiver errada em 25% para pior, ainda assim a relação estaria próxima de 10 vezes o lucro nos preços atuais de mercado.

Tendo tudo isso em mente e ainda que o setor que a empresa atua tende a crescer acima do PIB, aos meus olhos a empresa já negocia a um preço que oferece margem de segurança adequada. Com as informações atuais ficaria confortável em investir até os R$ 7,80 por ação.

É bom deixar claro que não é uma recomendação de compra ou venda. Apenas estou trazendo informações públicas, meu racional de investimento e expectativas. Sinta-se livre para discordar e fazer sua própria análise a partir das informações apresentadas.

Em breve, dia 04 de março, sairá o resultado do quarto trimestre de 2020 e teremos mais informações para analisar a empresa de forma mais aprofundada.

É isso, antes de ir não esquece de deixar o like e contar para gente o que achou da análise. Gostou da empresa? Está mais confiante com o negócio? Deixa aqui embaixo um comentário.