Nesta coluna, você vai acompanhar de perto a minha carteira de investimentos e vai aprender mais sobre maneiras de alocar recursos para construir sua própria carteira previdenciária.

Meus investimentos na renda variável renderam 8,80% em abril, bem melhor do que o índice iBovespa, que funciona como um termômetro do mercado de capitais, e valorizou 1,94%.

Retirei a empresa Petz (PETZ3) da carteira, com valorização de 60,39% em pouco mais de 6 meses, mais um investimento em IPO que foi bem sucedido.

Adicionei um novo fundo imobiliário na carteira, e mais abaixo você saberá o porquê disso.

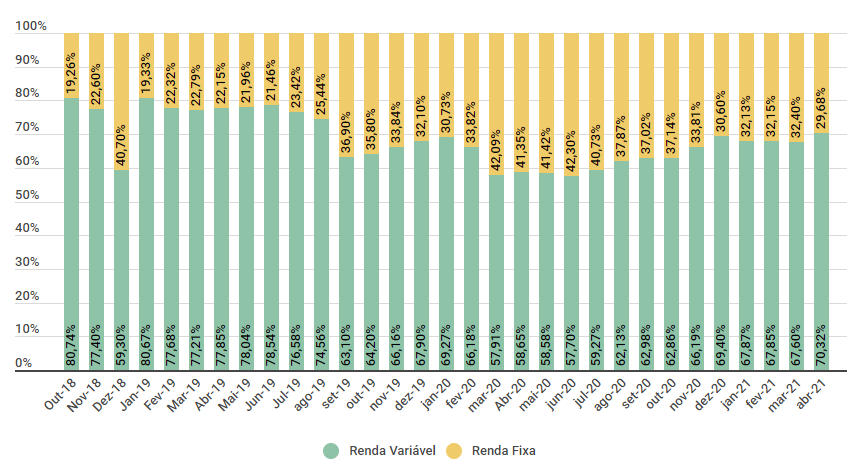

Renda Fixa e Renda Variável

Em abril, os aportes divididos na renda fixa e variável, todavia foi mais um mês de alta na bolsa de valores e o percentual em renda variável aumentou em quase 3%. Maior patamar desde agosto de 2019. Com um cenário mais previsível da pandemia, sigo mais otimista, embora ainda segure um caixa para aproveitar alguma barganha que venha a aparecer.

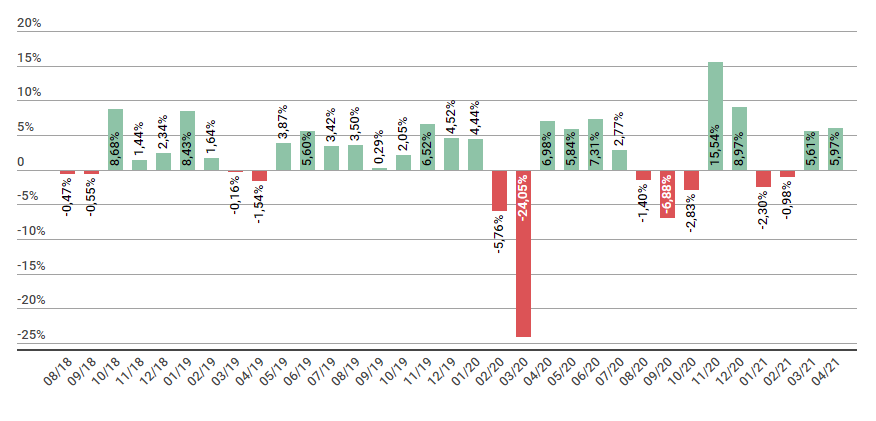

Rentabilidade mensal

Minha carteira terminou o mês de abril com uma rentabilidade de 5,97%. Considerando apenas a parcela em renda variável, a carteira teve uma valorização de 8,80%, novamente melhor que o índice Ibovespa, que funciona como um termômetro da bolsa de valores e valorizou apenas 1,94%.

A rentabilidade mensal é medida ao levar em consideração a variação entre o preço na liquidação de todos os ativos e os rendimentos do mês. Para saber mais sobre o cálculo de rentabilidade.

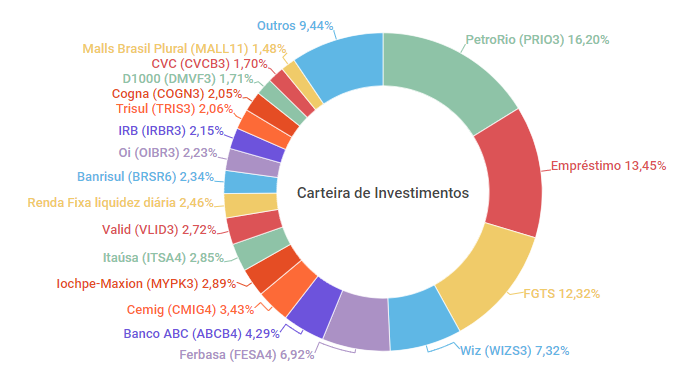

Carteira de Investimentos

O número de ativos na carteira continuou em 29, porém houve duas mudanças, saiu a empresa Petz (PETZ3) e entrou o fundo imobiliário BTG Pactual Logística (BTLG11). A concentração aumentou, agora as dez maiores posições representam 72,38% da carteira, contra os 72% do mês anterior.

Abril seguiu a tendência de alta de março. Das 20 ações presentes na carteira, apenas três fecharam o mês com queda superior a 5%: OIBR3 (-10,99%), CIEL3 (-7,26%) e BEEF3 (-5,10-%). Já pelo lado das altas, as três maiores foram: PMAM3 (101,20%), WIZS3 (52,72%), FESA4 (32,08%).

A Petrorio (PRIO3) ainda continua com percentual acima do que gostaria na carteira, estou mitigando por meio dos aportes nos demais ativos. Com isso, o percentual de 17,12% em março passou a representar 16,20% em abril. Espero que em breve fique mais próximo dos 15%.

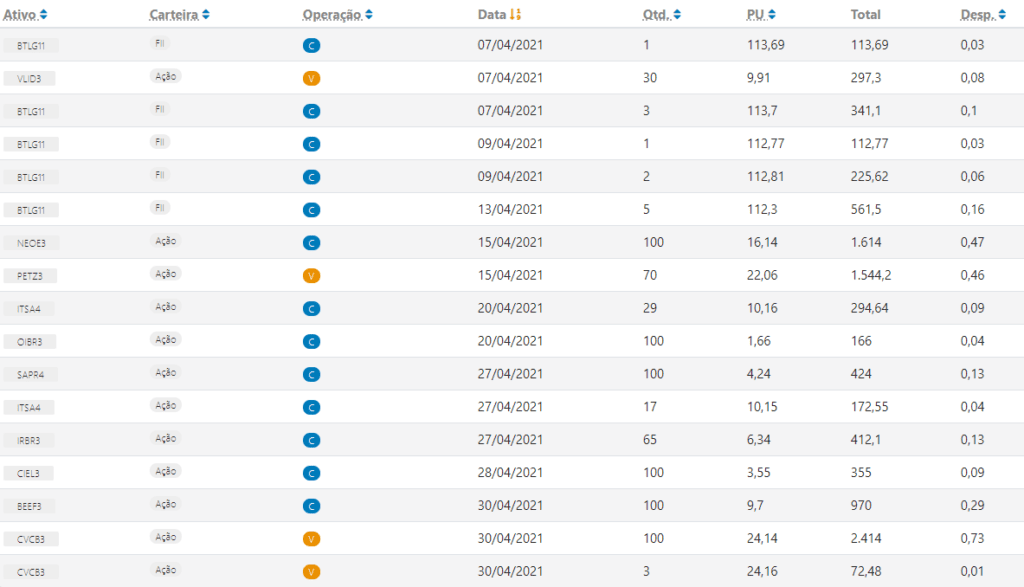

Agora vamos às negociações do mês.

Negociações

Foram 17 negociações no total, a maior parte de compras. As poucas vendas realizadas foram apenas para ajustar a carteira, me desfazer dos ativos mais valorizados e realocar os valores nos mais descontados.

A começar pelas compras em ações, aumentei posição em Neoenergia (NEOE3), empresa privada do setor elétrico que continua entregando ótimos resultados e acredito ser a mais descontada do momento. Pelos preços atuais, uma pechincha. Foram mais 100 ações pelo preço médio de R$ 16,14 cada, totalizando 200 ações na carteira.

Aproveitei para aumentar posição em Itaúsa (ITSA4), as empresas investidas por ela continuam muito bem e houve um descolamento da cotação entre a empresa e o iBovespa, ao meu ver, sem fundamentos, abrindo oportunidade para novas compras. Comprei mais 46 ações pelo preço médio de R$ 10,16 cada.

Outra empresa que aumentei posição foi na Oi (OIBR3), empresa que segue entregando o plano estratégico e a novidade é que, apesar disso, a cotação vem caindo, abrindo oportunidade para acelerar aportes. Fiz uma compra de mais 100 ações pelo preço de R$ 1,66 cada. Para saber mais sobre a Oi, clique aqui.

Aumentei posição outra vez em Sanepar (SAPR4). Apesar de ser estatal, a empresa está muito bem operacionalmente, aumentando os lucros ano após ano. Apesar disso, o mercado segue penalizando a cotação, principalmente, pela crise hídrica que pode prejudicar a empresa. Pensando em longo prazo, nada disso importa muito. Por isso, sigo comprando, mais 100 ações pelo preço de R$ 4,24 cada.

Aportei novamente em Cielo (CIEL3) e IRB (IRBR3) por estarem muito abaixo do meu preço médio e as expectativas serem mais positivas para ambas, principalmente para IRB. Foram mais 100 ações de cada, na IRB cada uma saiu por R$ 6,34 e na Cielo por R$ 3,55.

E por fim, também aumentei posição em Minerva Foods (BEEF3), outro case que adicionei na carteira recentemente e acredito que trará bons resultados. A empresa vem gerando muito caixa, diminuindo endividamento e poderá pagar cada vez mais dividendos. Foram mais 100 ações pelo preço de R$ 9,70 cada.

Pelo lado das vendas de ações, vendi um pouco de Valid (VLID3) e CVC (CVCB3) e liquidei a pequena posição em Petz (PETZ3). A Petz, por ser a menor posição da carteira, e também pelo valuation esticado. Valid e CVC para equilibrar a carteira, diminuindo posição das que subiram muito e comprando as que ficaram mais atrativas. No total o lucro líquido (desconta o valor das taxas de transação) ficou em R$ 1.188, 25.

E continuei a investir em Fundos Imobiliários que, ao meu ver, voltaram a ficar bastante atrativos, abrindo janela para acumular. Ainda não tinha nenhum fundo imobiliário de logística e escolhi adicionar o Fundo imobiliário BTG Pactual Logística (BTLG11) na carteira, inicialmente com 12 cotas ao preço médio de R$ 112,92.

Seguem todas as operações realizadas:

No mais, continuo deixando a reserva de oportunidade lá na NuConta, rendendo 100% do CDI sem burocracia. Sigo aguardando boas oportunidades para investimento.

Lembrando que este artigo NÃO tem qualquer recomendação de compra e venda, e possui caráter exclusivamente educativo.

Para fechar!

Em abril, o índice Ibovespa valorizou 1,94%, e minha carteira de renda variável valorizou 8,80%, mais uma vez, acima do índice, fruto das boas escolhas.

Como pretendido diminui, novamente, a posição em Petrorio (PRIO3), agora representa 16,20% ante os 17,12% no mês passado. Ainda assim, é uma posição expressiva e pretendo seguir diluindo a exposição na empresa através de aportes nos demais ativos da carteira. Temos uma análise completa sobre Petrorio, saiba mais.

Voltei a investir em fundos imobiliários, pois o índice vem “andando de lado” desde junho de 2020 e historicamente tem sido um bom negócio acumular durante esse período. Possivelmente quando houver uma nova tendência de alta, irá compensar todo esse período parado, por isso é importante acumular agora para vender na nova alta que virá mais cedo ou mais tarde.

Para o mês de maio, a estratégia de aportar em fundos de investimento imobiliário aliado a ações de empresas que costumam pagar bons dividendos deve continuar. Embora isso não signifique descartar as demais boas oportunidades que possam vir a aparecer.

É isso, Poupadores e Poupadoras! Sigo investindo e acreditando no futuro do Brasil. Me acompanhe pelo Instagram e fique por dentro das minhas negociações. Ah, e não esqueça de compartilhar o artigo com seus amigos. Vamos todos juntos caminhar para a prosperidade.

Ficou com alguma dúvida? Comenta aqui embaixo.