Nesta coluna, você vai acompanhar de perto a minha carteira de investimentos e vai aprender mais sobre maneiras de investir melhor para construir sua própria carteira previdenciária.

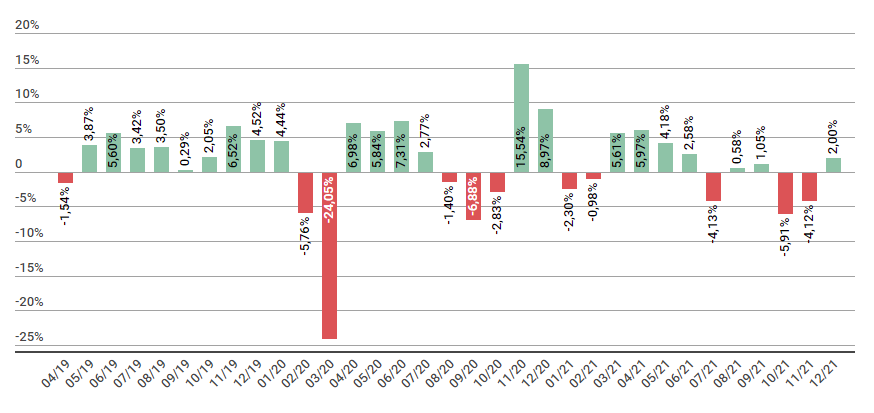

A carteira terminou o mês de dezembro com uma rentabilidade de 2%, pior do que a bolsa de valores que subiu 2,85%, lembrando que apenas 71,24% do portfólio está em renda variável. Os aportes, mais uma vez, se concentraram na renda variável, aproveitando parte das oportunidades disponíveis.

Nesse mês, não investimos nos fundos imobiliários, dado a forte recuperação em dezembro. Apesar de estarem atrativos já não é a mesma pechincha de novembro.

A seguir você confere tudo em detalhes.

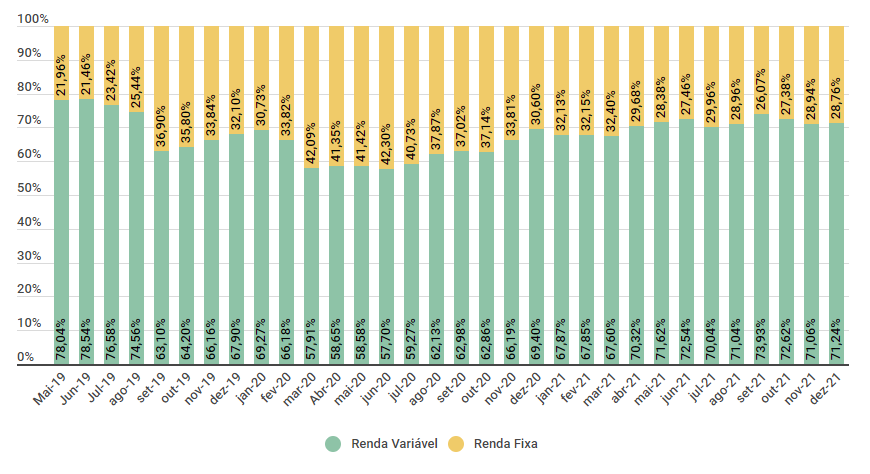

Renda Fixa e Renda Variável

A maior parte dos aportes foram na renda variável, para fazer frente aos descontos da bolsa de valores. Assim, a carteira terminou o mês com 71,24% investida na renda variável.

Rentabilidade

Finalizamos o mês com rentabilidade de 2%. Considerando apenas a parcela em renda variável, a carteira valorizou 2,53%, um pouco pior do que o índice Ibovespa, que funciona como um termômetro da bolsa de valores, e valorizou 2,85%, quebrando o clico de queda mensal.

Todavia, no acumulado de 2021, minha carteira de renda variável rentabilizou 4,24% contra desvalorização de 11,92% do índice iBovespa (BOVA11) e desvalorização de 15,91% do índice Small Cap (SMAL11).

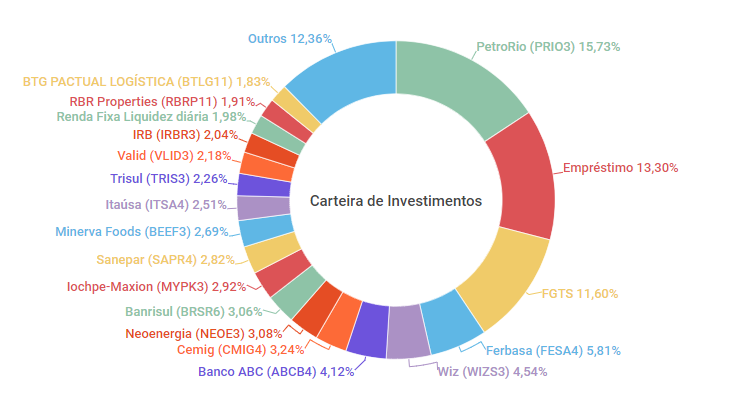

Carteira de Investimentos

Não houve qualquer adição ou remoção de ativos na carteira, portando o número de ativos permaneceu em 32. As dez maiores posições passaram a representar 70,71% da carteira.

Das 22 ações presentes, as três maiores altas do mês foram: BEEF3 (23,54%), CMIN3 (12,90%) e FESA4 (12,33%). E as três maiores quedas foram: OIBR3 (-13,64%), DMVF3 (-8,68%) e NEOE3 (-6,79%).

Agora vamos às negociações do mês.

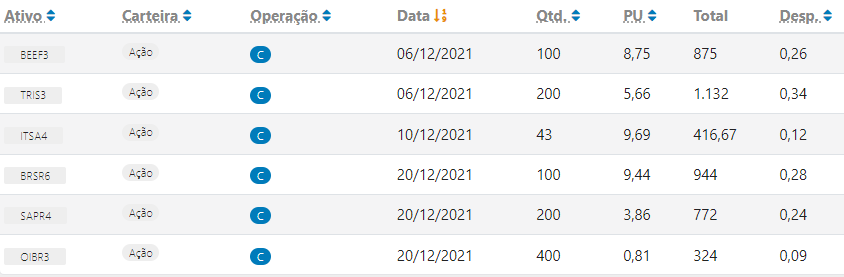

Negociações

Foi um mês, novamente, de poucas negociações, apenas seis, todas de compras.

Começando o mês investindo na Minerva Foods (BEEF3), finalmente a cotação da empresa voltou abaixo de R$ 9/ação, o que considero bem atrativo. Por isso, adicionei mais 100 ações pelo preço de R$8,75 cada.

As cotações das empresas do setor de construção civil continuaram em queda, enquanto isso sigo aportando na única empresa deste setor presente na carteira, a Trisul (TRIS3). Mais 100 ações pelo preço R$ 5,66 cada. Enquanto a cotação estiver nesse patamar devo seguir fazendo novos aportes.

Depois de 8 meses aportei em Itaúsa (ITSA4), finalmente a cotação veio abaixo dos R$ 10, o que considero bastante atrativo olhando o histórico de lucros e pagamento de dividendos. Talvez seja a empresa mais segura da carteira. Mais 43 ações pelo preço de R$ 9,69 cada.

Assim como no mês passado, comprei mais 100 ações de Banrisul (BRSR6) pelo grande desconto. Vamos aproveitando.

Já que estamos falando em empresas estatais, uma outra que aumentei posição foi a Sanepar (SAPR4), empresa de saneamento do Estado do Paraná. A empresa segue bem atrativa e com cotação em baixo, o momento é de acumular e esperar ao novo momento de alta que deve trazer ganhos de 200-300%. Quando será? Não sei, pode demorar alguns anos, então é melhor esperar sentado.

E por fim, mais um aporte na Oi (OIBR3), um dos ativos mais arriscados da carteira. Todavia, o processo de recuperação operacional segue caminhando e 2022 a empresa escreverá um novo capitulo, só o fato de o mercado precifica-la próxima aos outros players já deve trazer uma valorização de pelo menos 100%. Temos que ter paciência, provavelmente só venhamos a começar a colher os frutos em 2023 ou 2024.

Seguem todas as operações realizadas:

No mais, continuo deixando a reserva de oportunidade lá na NuConta, rendendo 100% do CDI sem burocracia. Sigo aguardando boas oportunidades para investimento.

Lembrando que este artigo NÃO tem qualquer recomendação de compra e venda, e possui caráter exclusivamente educativo.

Para fechar!

A Petrorio (PRIO3) segue sendo a posição mais expressiva da carteira, embora tenha caído no último mês e agora represente 15,73% ante 16,05% em novembro. Um percentual mais comedido e que me deixa mais confortável, inclusive para novos aportes.

Voltamos a terminar o mês no positivo depois de dois meses de forte queda, todavia uma alta modesta (2%). Apesar de toda a loucura de 2021, olhando exclusivamente para a renda variável terminamos no positivo e cerca de 15% melhor que o iBovespa.

Para o futuro temos o mercado mais pessimista com o brasil, inclusive nos últimos boletim focus a média já considera crescimento de apenas 0,28% e a taxa básica de juros de 11,75% para 2022.

Esse cenário prejudica, no curto prazo, as empresas endividadas, as que precisam captar dinheiro para crescer e as que possuem mais dependência em relação ao crescimento do Brasil. É por isso que vemos varias empresa do varejo, de crescimento, small caps e empresa sem receita em dólar sofrendo bastante na bolsa de valores brasileira.

Sigo de olho nas empresas e não no cenário macroeconômico e atualmente não é difícil encontrar empresas com bons históricos de lucro negociando a preço sobre lucro abaixo de 6 vezes, abaixo do valor patrimonial e com perspectiva de pagar mais de 6% de dividendos. São para esses números que estou olhando e sigo bem otimista quanto a eles.

Já o setor de fundos imobiliários deu uma boa recuperada em dezembro, aquela pechincha de novembro se foi, embora ainda esteja atrativo. Por isso, não realizei aportes em dezembro, devo voltar agora em janeiro de maneira mais moderada.

Esse ano, pelo visto, será ótimo para acumular e é exatamente isso que vou fazer. A indecisão acaba sendo qual ativo comprar diante de tantas oportunidades. Vamos aproveitar, Poupador!

É isso! Me acompanhe pelo Instagram e fique por dentro das minhas negociações. Ah, e não esqueça de compartilhar o artigo com seus amigos. Vamos todos juntos caminhar para a prosperidade.

Ficou com alguma dúvida? Comenta aqui embaixo.