Nesta coluna, você vai acompanhar de perto a minha carteira de investimentos e vai aprender mais sobre maneiras de alocar recursos para construir sua própria carteira previdenciária.

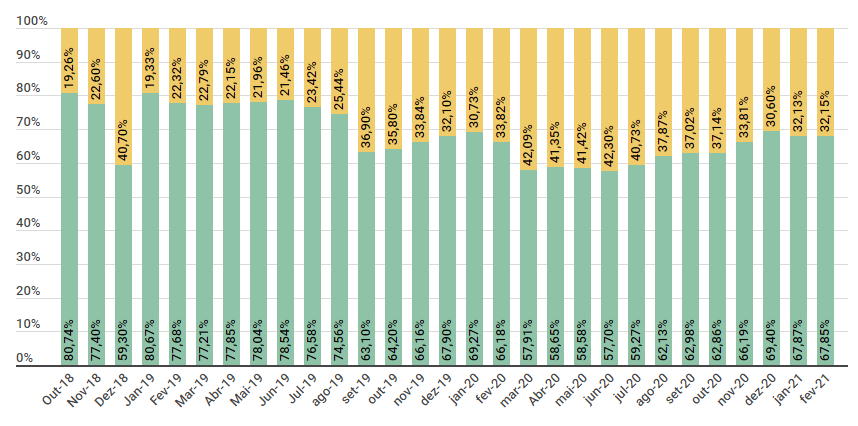

Meus investimentos renderam -0,98% em fevereiro, bem melhor do que o índice iBovespa, que funciona como um termômetro do mercado de capitais, e desvalorizou 4,37%. Os novos aportes foram destinados, principalmente, à renda variável, ajudando o percentual investido em renda variável a ficar praticamente sem mudança, de 67,87% para 67,85%.

Foi um mês de poucas negociações, duas destinadas a subscrições de ações (CVCB3 e ABCB4). Alguns aportes e apenas uma operação de venda, 35 ações de Ferbasa (FESA4).

Abaixo, você confere mais comentários e o restante das negociações.

Renda Fixa e Renda Variável

Em fevereiro, a maior parte dos aportes foi na renda variável, compensando a queda e mantendo o percentual investido em renda variável no mesmo patamar do mês anterior.

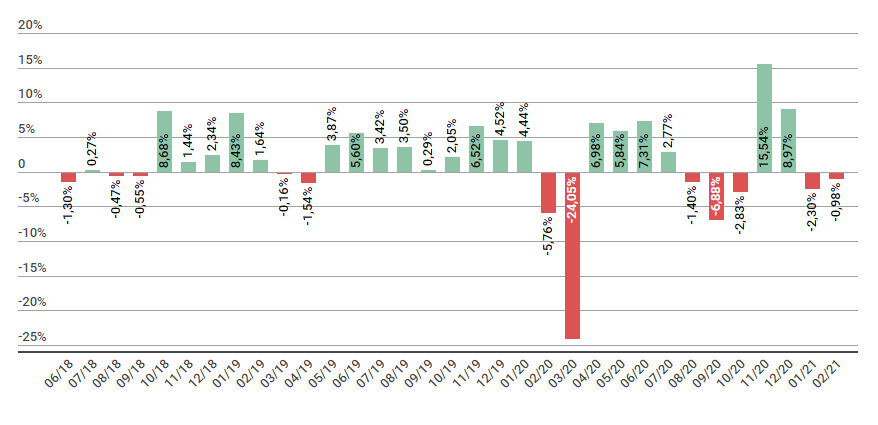

Rentabilidade mensal

Minha carteira terminou o mês de fevereiro com uma rentabilidade negativa de 0,98%. Considerando apenas a parcela em renda variável, a carteira teve uma desvalorização de -1,38%, bem melhor que o índice Ibovespa, que funciona como um termômetro da bolsa de valores e desvalorizou 4,37%.

A rentabilidade mensal é medida ao levar em consideração a variação entre o preço na liquidação de todos os ativos e os rendimentos do mês. Para saber mais sobre o cálculo de rentabilidade.

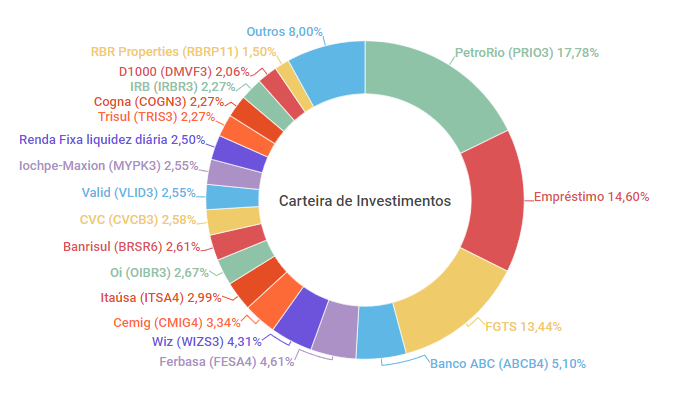

Carteira de Investimentos

O número de ativos na carteira permaneceu em 28, sem qualquer mudança. A concentração aumentou, agora as dez maiores posições representam 71,44% da carteira, contra os 69,77% do mês anterior.

Fevereiro foi mais um mês de baixa. Das minhas 20 ações, apenas quatro fecharam no positivo: FESA4 (+22,99%), PRIO3 (+18,61%), BEEF3 (+4,53%) e ABCB4 (+1,65%). Dez tiveram queda superior a 10%, com destaque para: WIZS3 (-18,38%), COGN3 (-17,26%), IRBR3 (-16,67%) e TRIS3 (-13,33%). A rentabilidade da carteira acabou sendo salva pelos aportes e alta de Petrorio (PRIO3) e Ferbasa (FESA4), ambas com boa representatividade na carteira.

Durante o mês, realizei lucro apenas em Ferbasa (FESA4), maior alta da carteira, a fim de melhorar a relação risco x retorno da carteira e diminuir a exposição em renda variável. Para saber mais sobre os ganhos com dividendos e vendas de ativos, clique aqui.

Agora vamos às negociações do mês.

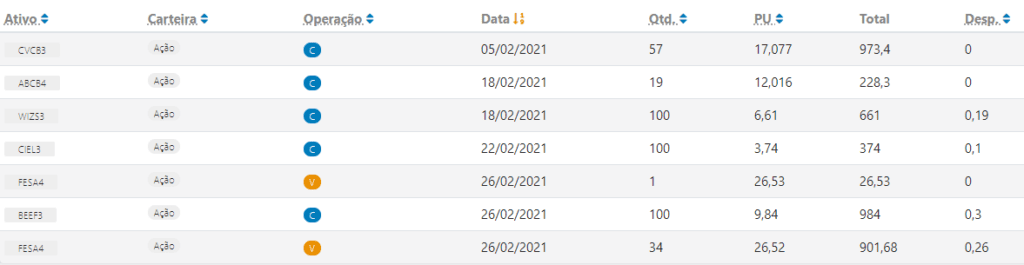

Negociações

Mês de poucas negociações, menos que dez. Quase todas compras, apenas uma venda.

Os dois primeiros aportes do mês foram referentes às subscrições de CVCB (CVCB3) e do banco ABC (ABCB4). Ambas em sua totalidade, o que contribuiu para baixar o preço médio. Inclusive, o banco ABC costuma fazer subscrições a cada seis meses, normalmente com 20% de desconto sobre o preço de mercado. Essa é uma boa maneira do banco crescer e de potencializar os dividendos sobre o custo do investidor. Sou investidor do banco há mais de 3 anos, e atualmente é a segundo ativo que mais contribuiu dividendos. Até agora não realizei nenhuma venda.

O próximo aporte foi direcionando à distribuidora de produtos financeiros Wiz (WIZS3). A empresa veio a perder as licitações que possibilitariam que ela continuasse no balcão Caixa e esse evento fez a cotação do ativo despencar. Ao meu ver, mais do que deveria. E por isso, o aporte. Mais 100 ações, pelo preço de R$ 6,61 cada. Recentemente fizemos um novo estudo, pós-resultado do terceiro trimestre, confira clicando aqui.

O outro aporte é polêmico, foi na empresa de meios de pagamentos Cielo (CIEL3). É uma empresa que vem passando por dificuldades há mais de três anos, ela literalmente está tentando se reinventar enquanto a concorrência acirrada não dá um dia de paz. Algumas mudanças na direção já foram feitas, estratégias diversas foram tentadas. Apesar de tudo isso, a empresa segue com lucros anuais e o resultado do quarto trimestre para mim foi uma surpresa positiva. Por isso, fiz mais um aporte. Se a empresa continuar mostrando melhoras, outros aportes virão. Por enquanto, segue sendo um ativo de risco e por isso tem uma posição muito pequena dentro da carteira, menor que 1%.

E já no finzinho do mês, visando balancear a carteira, realizei a venda de 35 ações da mineradora Ferbasa (FESA4) e comprei a empresa de proteínas Minerva Foods (BEEF3), empresa que apresentou um bom resultado e que divulgou pagamento de dividendos maior de aproximadamente 7,5%. Além disso, a empresa comprou recentemente boa parte de duas ações a preços maiores que R$10/ação através de seu programa de recompra de ações. Sendo um bom sinal da atratividade de preço atualmente. Comprei mais 100 ações, pelo preço de R$ 9,84/ação. Já a venda de Ferbasa (FESA4), rendeu um lucro líquido de R$ 251,68.

Seguem todas as operações realizadas:

No mais, continuo deixando a reserva de oportunidade lá na NuConta, rendendo 100% do CDI sem burocracia. Sigo aguardando boas oportunidades para investimento.

Lembrando que este artigo NÃO tem qualquer recomendação de compra e venda, e possui caráter exclusivamente educativo.

Para fechar!

Em fevereiro, o índice Ibovespa desvalorizou 4,37%, foi mais um mês de correção expressiva embora continue bem acima dos 100 mil pontos. A minha carteira de renda variável desvalorizou bem menos que o índice, apenas 1,38%. Uma queda de 0,98%, se considerar a carteira inteira.

Dois ativos salvaram a carteira, Ferbasa (FESA4) e Petrorio (PRIO3). Inclusive, é mais um mês que a Petrorio terminou muito bem (+18,61%). Com toda essa alta, a participação na carteira aumentou ainda mais, para 17,78% ante os 14,96% do mês anterior. Pela alta exposição, pretendo realizar mais uma venda parcial em março, ajudando a equilibrar melhor a carteira. Não sabemos até onde a alta do petróleo pode ir, então é prudente realizar vendas parciais para tentar surfar ao máximo na alta sem ter uma concentração excessiva. Se o cenário de alta permanecer por muito tempo, isso significará ganhos menores. Por outro lado, se houver inversão, as perdas serão menores. A questão é controlar os riscos para não ir do céu ao inferno do dia para a noite.

Para o mês de março, os aportes serão prioritariamente destinados aos ativos da carteira que pagam dividendos e estão com boas perspectivas, como Sanepar, Cemig, Itaúsa e Wiz.

Na renda passiva, o ano começou muito bem, no acumulado até fevereiro a alta foi de 66,47%, bem acima da expectativa de crescimento de 20% para 2021.

É isso, Poupadores e Poupadoras! Sigo investindo e acreditando no futuro do Brasil. Me acompanhe pelo Instagram e fique por dentro das minhas negociações. Ah, e não esqueça de compartilhar o artigo com seus amigos. Vamos todos juntos caminhar para a prosperidade.

Ficou com alguma dúvida? Comenta aqui embaixo.