Olá Poupadores, não é novidade para ninguém que a cotação da ação da Oi (OIBR3) está em baixa, no acumulado de 2022 a queda é superior a 70%. Depois dos resultados do terceiro trimestre ainda vale na Oi? Vamos descobrir.

Nesse artigo vamos atualizar nosso último estudo, mas agora com os dados do terceiro trimestre de 2022 que acabaram de ser divulgados. Se você ainda não conhece a estratégia da Oi, clique aqui.

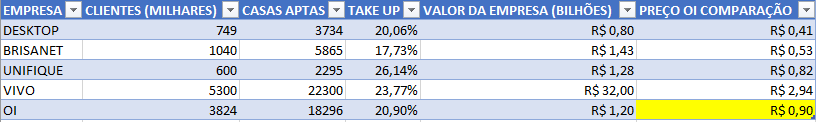

Aqui vamos tentar encontrar o preço da empresa comparado com seus pares: Desktop (DESK3), Brisanet (BRIT3), Unifique (FIQE3) e Vivo (VIVT3). Vamos abstrair alguns detalhes das operações já comentados nesse artigo.

Começando pela Oi, ela está valor de mercado de R$ 1,2 bi com uma dívida líquida de R$ 18,3 bi. Conta com 3.824 mil casas conectas com Fibra somados a 726 mil no cobre.

As demais empresas possuem 100% da operação de vendas e infraestrutura, como a nova Oi terá apenas 35% da infra, vamos considerar 67,5% (50% Oi + 17,5% da fibra) como resultado comparável aos 100% das outras empresas.

Para comparação com as demais empresas vamos fazer um exercício de regra de três, descobrindo quanto a Oi deveria valer comparado com os demais players do setor. Esse estudo não tem como objetivo chegar no valor exato, apenas ter uma grandeza de valor de acordo com as informações disponíveis.

Vamos começar pela empresa de menor porte, a Desktop (DESK3). Terminou o trimestre com 749 mil clientes, 3.734 mil de casas aptas a receber a fibra, com dívida líquida R$ 576 milhões e valor de mercado de R$ 809 milhões.

Se a Desktop (DESK3) vale R$ 809 milhões e tem 749 mil clientes, quanto deveria valer a Oi? Se a Oi tem 5,10 vezes mais clientes então R$ 0,809 bi multiplicado por 5,10 vezes dará R$ 4,12 bilhões, multiplicado por 67,5% (a Oi tem apenas 35% da operação de infraestrutura da fibra, lembra?), chegamos ao valor de R$ 2,78 bi. Para a Oi chegar nesse valor quanto é que deveria valer cada ação? R$ 0,41.

Vamos seguir o racional comparando com a Brisanet (BRIT3). A empresa terminou o trimestre com 1.040 mil clientes conectados, 5.865 mil casas aptas a receber a fibra, dívida líquida de R$ 635 mi e valor de mercado em R$ 1,43 bi.

Se a Brisanet vale R$ 1,43 bi e tem 1.040 mil clientes, quanto deveria valer a Oi? Se a Oi tem 3,67 vezes mais clientes, então R$ 1,43 bi multiplicado por 3,67 dará R$ 5,24 bi, multiplicado por 67,5%, chegamos ao valor de R$ 3,54 bi ou R$ 0,53 por ação.

E comparado a Unifique (FIQE3), quanto deveria valer a Oi? Bom, a empresa terminou o trimestre com 600 mil clientes, 2,29 milhões de casas aptas a receber fibra, dívida líquida de R$ -238 mi e valor de mercado de R$ 1,28 bi.

Se a Unifique (FIQE3) vale R$ 1,28 bi e tem 600 mil clientes, quanto deveria valer a Oi? Se a Oi tem 6,37 vezes mais clientes, então R$ 1,28 bi multiplicado por 6,37 vezes dará R$ 6,62 bi, multiplicado por 67,5%, chegamos ao valor de R$ 5,50 bi ou R$ 0,82 por ação.

Agora vamos comparar com um player maior do que a própria Oi, a Vivo (VIVT3). Vamos avaliar a parte correspondente a banda larga em R$ 32 bi com R$ 4,5 bi de dívida. Vamos considerar 85% comparável ao resultado da Oi, devido a venda de parte da infraestrutura de São Paulo à Fibrasil.

Se a Vivo (VIVT3) vale R$ 32 bi e tem 5,3 milhões de clientes, quanto deveria vale a Oi? Se a Oi tem 72,15% dos clientes da vivo, então R$ 32 bi multiplicado por 72,15% dará R$ 23,08 bi, multiplicado por 85%, chegamos ao valor de R$ 19,62 bi ou R$ 2,94 por ação.

Com todas as contas feitas, o que parece plausível, analisando o momento presente, sem olhar para qualquer resultado futuro, é que o preço da ação da Oi deveria valer entre R$ 0,041 e R$ 2,94. A Oi está negociada, no momento que escrevo o artigo, a 0,18 por ação.

A Oi tem prós e contras comparativamente, nos prós temos:

- que a Oi é um player nacional;

- possui um take up melhor que a Desktop e Brisanet;

- 35% do negócio de Fibra neutra, um modelo de negócio promissor e que deve gerar cada vez mais valor.

- Previsão de entrada de caixa no valor de R$1,7 bi no 1S23 graças as vendas das torres do serviço fixo;

- Redução de caixa operacional com a venda do negócio de TV Digital, previsto para 2S23;

Por outro lado, no aspecto negativo:

- a empresa encontra-se em recuperação judicial, embora esteja prestes a sair após os avanços nas vendas da Oi móvel e Fibra;

- incertezas quanto a migração do regime de concessão para autorização com relação a telefonia fixa;

- dívida liquida muito superior aos demais, penalizando a empresa principalmente agora nessa fase de juros altos.

Pesando tudo, acho que a Oi deveria valer, nas condições atuais de mercado, R$ 0,90 por ação, um pouco abaixo da média de R$ 1,18 da comparação, principalmente pesando a dívida mais alta. São R$ 0,20 a menos do que no estudo passado, principalmente pelo incremento da dívida, agora em R$ 18,2 bi ante os R$ 16 do estudo anterior.

Terminamos a comparação com o seguinte quadro resumo:

É isso, espero que esse estudo te ajude a ter mais informações sobre o valor da empresa e fique à vontade para fazer seus próprios ajustes se discordar de qualquer ponto apresentado.

Tem alguma consideração que deixamos de fora? Ficou surpreso com a precificação? Pretende comprar ou vai ficar de fora? Comenta aqui em baixo.